|

この記事でわかること ・不動産売却時にかかる全費用と目安、計算方法 |

一戸建てや土地、マンションなどの不動産を売却する際には、利益を得るだけでなく、手数料や税金などの費用が必ず発生します。

特に仲介手数料は高額になりやすいため、「本当にこの金額が必要なのか?」「損をせずに費用を抑える方法はないか?」と疑問に感じる方も多いのではないでしょうか。

本記事では、仲介手数料を始めとした不動産売却に必要な全費用の内訳を詳しくご紹介します。

さらに、費用を抑える賢いコツと、売却前後に手元資金がどう動くのかを徹底解説します。

賢く、そして安心して不動産を売却したい方はぜひ参考にしてくださいね。

この記事の目次

不動産売却にかかる費用一覧と発生タイミング

不動産を売却しても、売却価格がそのままあなたの手取りになるという訳ではありません。

実際にはさまざまな費用がかかり、それらを差し引いた金額が手取りとなります。

まずは、不動産売却時に具体的にどのような費用が発生するのか、そしてどのタイミングで支払いが必要になるのかを下記の表でご確認ください。

| 費用の名称 | 費用の目安 | 費用を支払うタイミング |

|---|---|---|

| 仲介手数料 |

(売却価格×3%+6万円)+消費税 |

売買契約時と引渡し時に半金ずつが一般的 (※契約形態による) |

| 譲渡所得税 | 保有期間や売却価格などによって異なる | 確定申告後 (売却した翌年) |

| 印紙税 |

1,000円~6万円 |

売買契約書を作成したとき |

| 登記にかかる費用 | 登記費用+司法書士への依頼手数料 | 引渡し時 |

| 住宅ローンの返済にかかる費用 | 0円~3万円 | 金融機関での手続き時 |

仲介手数料の仕組みと計算方法

仲介手数料は、売却費用の中でも最も高額になりやすく、その計算方法や支払いタイミングについて正確に理解しておくことが、資金計画の第一歩となります。

不動産会社に売却を依頼すると、買主を見つけるための広告宣伝や内覧対応など、さまざまな仲介活動が行われます。

そして、買主が見つかり売買が成立した際には、成功報酬として「仲介手数料」を不動産会社に支払います。

この仲介手数料は、売買契約が成立するまでは一切費用が発生しません。

支払うタイミングは、売買契約締結時に総額の半分を支払い、残りを物件の引渡し後に支払うのが一般的です。

仲介手数料の上限額

仲介手数料は依頼する不動産会社によって異なりますが、宅地建物取引業法により上限額が厳密に定められています。

この上限額を超えて請求することは違法です。

上限額を計算する際は、売却価格を下記の3段階に分けて、それぞれの価格帯に定められた料率を適用するのが原則です。

| 売却価格(税抜) | 仲介手数料の上限(税抜) |

|---|---|

| 200万円以下の部分 | 売却価格×5% |

| 200万円超400万円以下の部分 | 売却価格×4% |

| 400万円超の部分 | 売却価格×3% |

【具体的な計算例】売却価格2,000万円の場合

売却価格2,000万円を3つの階層に分けて計算します。

・200万円以下の部分……200万円×5%=10万円

・200万円超400万円以下の部分……200万円×4%=8万円

・400万円を超える部分……1,600万円×3%=48万円

上限額(税抜)=10万円+8万円+48万円=66万円

この計算結果に消費税(66万円×10%=6.6万円)を加えた72万6,000円が仲介手数料の上限額(税込)となります。

計算を簡単にする速算式

売却価格が400万円を超える場合、上記のように3段階に分けて計算するのは面倒なため、下記の速算式が用いられます。

| 仲介手数料の上限(税込)=売却価格×3.3%+66,000円 |

例えば、売却価格が5,000万円の場合の仲介手数料をこの速算式で計算すると、下記のようになります。

| 5,000万円×3.3%+66,000円=171万6,000円 |

この金額はあくまで上限であり、下限については決まりがないため、実際の仲介手数料はこれよりも安くなるケースもあります。

ただし、多くの不動産会社は上限いっぱいまで設定することが一般的です。

仲介手数料の上限早見表

複雑な計算をせずに、売却価格に応じた仲介手数料の目安をすぐに知りたい方も多いでしょう。

そこで、売却価格が400万円を超えるケースで、速算式を用いて算出した仲介手数料(税込)の上限額をまとめました。

ご自身の物件価格帯と照らし合わせて、大まかな費用感を把握する際にお役立てください。

| 売却価格(税込) | 仲介手数料の上限(税込) |

|---|---|

| 1,000万円 | 39万6,000円 |

| 2,000万円 | 72万6,000円 |

| 3,000万円 | 105万6,000円 |

| 4,000万円 | 138万6,000円 |

| 5,000万円 | 171万6,000円 |

| 1億円 | 336万6,000円 |

仲介手数料の値引き交渉を成功させる条件

仲介手数料は不動産売却費用の大半を占めるため、「少しでも安く抑えたい」と考えるのは当然です。

しかし、むやみに手数料の値下げだけを要求すると、不動産会社側の売却意欲を削ぎ、結果的に売却活動が停滞するなど、あなた自身が損をする可能性があります。

交渉を成功させるには、単に「安くしてほしい」と伝えるのではなく、不動産会社側にも手数料を割引するメリットがある状況を論理的に提示することが重要です。

| 交渉を成功させる条件 | 交渉時の具体的な材料 |

|---|---|

| 早期売却が見込める人気物件 | 買主を見つける労力が少なく済むため、「すぐに売れそうな人気物件であること」を査定時に根拠と合わせてアピールする。 |

| 「専任媒介契約」を締結する | 不動産会社に独占的な販売権を与えることで、確実に利益を上げられるため、その代償として手数料割引の交渉に応じやすくなる。 |

| 他社からの魅力的なオファーがある | 「他社が手数料を割引している」という具体的な情報を交渉材料として使う。その際は、割引額だけでなく、会社の売却実績やサービス内容も比較した上で交渉すると良い。 |

|

【注意】安さだけで業者を選ぶリスクと「囲い込み」の回避策 仲介手数料を安くしたために、不動産会社にとってあなたの物件の優先度が下がり、広告活動がおろそかになる可能性があります。 また、専任媒介契約を締結する際は、「両手仲介」を狙った「囲い込み」のリスクが高まる点にも注意が必要です。 |

知っておきたい仲介手数料の例外

仲介手数料の上限額を超えて費用が発生する例外的なケースも存在します。

・依頼者から依頼された特別な広告費

新聞・雑誌の全面広告など、通常の仲介業務の範囲を超える「特別な広告」を売主が依頼し、事前に合意した場合は、別途費用が請求されることがあります。

・低廉な空き家等の売買の特例(2024年7月1日改正)

不動産市場での流通を促すため、売買代金が800万円以下の一般的な相場より価格が安い不動産(宅地や建物すべてが対象)について特例が適用されます。

この特例により、不動産会社は売主・買主の双方から、それぞれ最大で33万円(税込)までの仲介手数料を受け取ることが可能となりました。

これは、低額物件の売買にともなう労力に見合った報酬を確保するための措置であり、通常の法定上限額を超える報酬が認められています。

特例を適用するには、不動産会社は事前に報酬額を説明し、売主・買主双方の合意を得る必要があります。

仲介手数料以外の費用・税金の知識と目安

不動産を売却する際には、仲介手数料以外にも多くの費用や税金が発生します。

ここでは、資金計画に不可欠な、これらの各種費用や税金の具体的な目安を順に解説していきます。

譲渡所得税

不動産を売却して売却益(譲渡所得)が確定した場合に、納税義務が生じるのが「譲渡所得税」です。

これは、所得税、住民税、そして復興特別所得税の3つを合算した名称となります。

最も重要な点として、売却により損失が発生したときは、この譲渡所得税を支払う必要は一切ありません。

計算方法や特例をよく理解し、不要な納税を避けることが賢明です。

譲渡所得の計算

譲渡所得税を計算する際、まず譲渡所得を算出する必要があります。

計算方法は下記のとおりです。

| 譲渡所得=不動産の売却価格-(取得費+譲渡費用) |

【費用の概要】

・取得費……不動産を購入した時の費用(購入代金、仲介手数料、登記費用など)。

・譲渡費用……売却にかかった費用(仲介手数料、印紙税、測量費など)。

譲渡所得税の税率

譲渡所得が算出できたら、下記の税率をもとに譲渡所得税を求めます。

税率は、不動産の所有期間によって変動します。

| 所有期間 | 所得税(復興特別所得税含む) | 住民税 | 合計 |

|---|---|---|---|

|

短期譲渡所得 |

30.63% | 9% | 39.63% |

|

長期譲渡所得 |

15.315% | 5% | 20.315% |

前述の譲渡所得にこちらの税率を掛けることで、譲渡所得税を求められます。

これらの計算方法や税率を踏まえ、下記の例を参考にして譲渡所得税を求めてみましょう。

|

【不動産の条件】 【譲渡所得】 【譲渡所得税】 ※「居住用財産の3,000万円特別控除」を適用した場合は、譲渡所得1,000万円が3,000万円の控除枠内に収まるため、納税額は0円になります。 |

譲渡所得税の節税に必須の特例制度

不動産売却で利益(譲渡所得)が出た場合、多額の譲渡所得税が課税される可能性があります。

しかし、国が定めている特例制度を適用することで、この税金を大幅に軽減できます。

手取り額を最大化するために、下記の特例制度を必ず確認しましょう。

・居住用財産の3,000万円特別控除

マイホームを売却し利益が出た場合、最大3,000万円まで譲渡所得が非課税になる制度です。

この制度を利用するには「住まなくなってから3年目の年末までに売却する」「親族や配偶者などに売却していない」などの重要条件があるため、適用を検討している方は必ず事前に確認しましょう。

・10年超所有軽減税率の特例

居住用財産の3,000万円特別控除を適用してもなお利益が残る場合、所有期間が10年を超えるマイホームに限り、6,000万円以下の部分の税率が軽減されます(通常20.315%→14.21%)。

・買い替えの特例・損益通算

新しいマイホームに買い替えた場合の課税の繰り延べや、売却損が出た場合の他の所得との相殺(損益通算)など、さまざまな制度があります。

これらの特例については、下記の記事で詳しく解説しているのでこちらもご参考ください。

印紙税

「印紙税」とは、不動産売買契約書といった税法上の文書(課税文書)を作成する際に納税が義務付けられている国税です。

契約書に収入印紙を貼って割印することで納税が完了します。

印紙税の税額は契約金額によって細かく決められていますが、現在は特例として軽減税率が適用されています(2027年3月31日までの予定)。

| 売却金額 | 軽減税率適用後の税額 |

|---|---|

| 10万円超~50万円以下 | 200円 |

| 50万円超~100万円以下 | 500円 |

| 100万円超~500万円以下 | 1,000円 |

| 500万円超~1,000万円以下 | 5,000円 |

| 1,000万円超~5,000万円以下 | 10,000円 |

| 5,000万円超~1億円以下 | 30,000円 |

| 1億円超~5億円以下 | 60,000円 |

| 5億円超~10億円以下 | 160,000円 |

| 10億円超~50億円以下 | 320,000円 |

| 50億円超 | 480,000円 |

登記にかかる費用

不動産売却時には、所有権移転登記(買主への名義変更)と、住宅ローンがある場合の抵当権抹消登記が必要です。

・所有権移転登記……一般的に買主側が負担します。

・抵当権抹消登記……住宅ローンを完済する際に必要となり、売主側が負担します。

これらの登記に関する手続きをする際に、登録免許税や司法書士への依頼費用が発生します。

費用は登記の内容によって異なりますが、例えば、抵当権抹消登記の場合は、登録免許税(不動産1個につき1,000円)と、司法書士への報酬(1万~2万円程度)で総額20,000円~30,000円程度が相場です。

不動産登記の詳しい費用については、下記の記事に紹介しているのでこちらをご参考ください。

住宅ローンの返済にかかる費用

売却する不動産に住宅ローンの残債がある場合は、原則として売却代金で一括返済し、抵当権を抹消する必要があります。

この際、金融機関に支払う事務手数料が0円~3万円程度かかります。

手数料は金融機関によって異なるので、事前に問い合わせ、金額と手続き方法(窓口かインターネットか)を確認しておきましょう。

また、住宅ローンの一括返済が難しい場合の対処法については、下記の記事をご参考ください。

不動産売却時の費用を抑える対策と資金不足を防ぐポイント

不動産売却で手取りを最大化するには、税金や仲介手数料といった大きな費用の削減だけでなく、売却前後の「資金の流れ」を管理することが極めて重要です。

ここでは、売却前後にあなたの手元資金がどう動くのかという資金不足を防ぐポイントや、費用を抑えるための具体的な対策をお伝えします。

契約時の費用を自己資金でまかなう準備をする

売却代金が全額振り込まれるのは「物件の引渡し時」ですが、それよりも前に売主が一時的に立て替える必要がある費用があります。

手元資金の不足を防ぐため、特に注意すべき費用と対策を確認しておきましょう。

| 費用項目 | 対策 |

|---|---|

| 仲介手数料 | 売買契約締結時に支払う半金は、買主から受け取る手付金を充当できるか、事前に不動産会社に相談する。 |

| 印紙税 | 売買契約締結時に支払う仲介手数料の半金と合わせて、契約日までに現金を用意しておく必要がある。 |

| 登記費用 | 引渡し時に支払うため、売却代金から相殺できる。そのため、別途用意する必要はないことが多いが、事前に司法書士の報酬額を確認しておくと良い。 |

【重要】売却金が入る前の一時的な出費を必ず予算化しておきましょう。

優良な不動産会社に依頼し費用を大きく削減する

仲介手数料の割引交渉だけでなく、優良な不動産仲介業者に依頼することで、仲介手数料以外でも費用を削減できる可能性があります。

具体的には、下記のようなメリットを得られることが期待できます。

・測定費や解体費など、諸費用を抑えられる可能性がある

不動産会社が信頼できる提携先(土地家屋調査士や解体業者など)を紹介することで、相場に対して適正な価格で質の高いサービスを受けられる可能性があります。

優良業者は、諸費用を含めた売却全体のコストを管理する能力に長けています。

・ハウスクリーニング費を削減できる可能性がある

専門業者への依頼が不要な範囲で、不動産会社が自社サービスとして簡単な清掃や補修サービスを提供していることがあります。

・最適な販売戦略を立ててくれる

適正な価格設定と効果的な広告宣伝により、売却活動期間が短縮され、長期化による費用(固定資産税、管理費など)の無駄を削減できる可能性があります。

・高値売却を実現してくれる

売却価格の最大化に注力してもらうことで、結果的に手元に残る資金を増やせます。

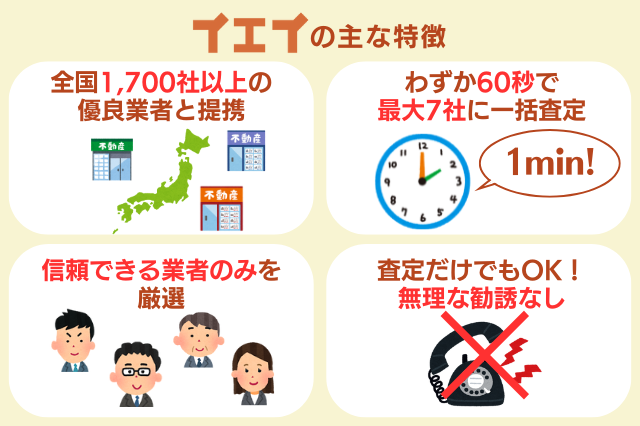

また、優良な不動産会社を探す際は、不動産一括査定サービスを活用するのがおすすめです。

不動産一括査定サービスでは、物件情報などを一度入力するだけで、複数の業者に査定を依頼できます。

当サイトが提供する「イエイ」では、査定額だけでなく、不動産会社の担当者の対応や人柄なども比較できるので、より優良でかつ信頼できるパートナーを見つけたいとお考えの方は、ぜひお試しください。

その他の諸費用の目安を正確に把握する

不動産売却時には、前述した費用だけでなく、状況によっては、下記のような追加の費用が発生することもあります。

これらの費用目安を把握することで、手元に残る資金をより正確に見積もれます。

| 費用項目 | 概要と目安 |

|---|---|

| 引越し費用 | 買い替えの場合に発生。新居まで直行せず、仮住まいを挟む場合は2回分の費用が必要。規模や時期によって費用相場は変動。 |

| 解体費用 | 古い建物を更地にする場合に発生。木造で3万~5万円/坪が目安。鉄筋コンクリート造は高額になる傾向。 |

| 測量費用 | 土地の境界が不明瞭な場合に発生。30万~100万円程度が目安で、原則売主負担。 |

| ごみ処分・廃棄費用 | 家屋や敷地内の不用品処分をする際に発生。粗大ごみや専門業者への依頼費用が発生。不用品回収業者に依頼する場合は、15,000~100,000円程度が相場。 |

| 書類発行にかかる費用 | 住民票や固定資産税評価書などを発行する際にかかる。1通あたり300円程度。 |

【まとめ】費用をしっかり理解し賢く不動産売却しよう

不動産売却では、仲介手数料、税金、登記費用など、さまざまな費用が発生し、予想以上の費用がかかることもあります。

特に、売却金が入る前のお金の流れをしっかりと理解し、費用をコントロールすることが売却成功の鍵です。

また、費用を賢く抑え、結果的に手取りを増やすには、信頼できる優良な不動産会社を選ぶことが何よりも重要です。

最適な仲介業者を見つける方法

優良な不動産会社は、ただ仲介手数料を安くするだけでなく、「高く売るノウハウ」と「諸費用を削減するための連携力」を持っています。

数多くの不動産会社の中から、あなたの物件に最適な業者を効率良く見つけるには、「不動産一括査定サービス」の利用が最適です。

当サイトが提供している一括査定サービス「イエイ」は、全国の厳選された優良な不動産会社を簡単に比較査定できるサービスです。

複数の査定結果と営業担当者の対応を比較することで、あなたの売却を成功させる最適なパートナーを見つけられます。

ぜひ一度試してみて、納得のいく不動産売却を実現してください。

無料一括査定はこちら

無料一括査定はこちら